名義預金は危険ですか?

名義預金 バレたらどうなる?

名義預金は「自分の財産ではない」と認識されているケースが多く、相続税申告から漏れやすいため、特に厳しくチェックされている財産です。 意図的な申告漏れではなくてもペナルティの対象になりますが、財産隠しや税逃れに判断されるとさらに重い罰則が科せられるでしょう。

名義預金がダメな理由は?

実際にお金を預金している人と口座の名義人が違うものを名義預金といいます。 名義預金とみなされてしまうと、孫や子にあげたと思っていた財産が本人のものとして相続税の対象になってしまいます。 可愛い孫や子のためにコツコツ数千万預金していたとしても、彼らにあげたという贈与の事実が無い限り本人の相続財産とされてしまいます。

名義預金 使うとどうなる?

口座名義人が名義預金を使用した場合には、預金の管理権限が口座名義人に移転したと判断され、贈与が確定します。 口座名義人が使用した時点で、名義預金でなくなり贈与扱いになるので、特にペナルティなどもありません。

名義預金のリスクは?

「名義預金」は相続税課税対象にあたり、正しく申告していない場合、税務署から電話や書面で申告するように促されます。 それでも申告に応じない場合には、税務調査が入ることになります。 このような場合、申告漏れによる延滞税なども発生する可能性があります。 の正しい判断を知り、正しい対策を進めることが重要なのです。

名義預金の所有者は誰ですか?

名義預金は口座名義人に関係なく、預金を入金し管理している人物の所有物として扱われます。 そのため、相続発生時には亡くなった方が遺していた名義預金も、相続税課税対象財産に含めなければなりません。 名義預金を相続税の計算に含めていないと、税務署から指摘を受け、追徴課税や延滞税などのペナルティを受ける恐れがあります。

名義預金を返還するにはどうすればいいですか?

名義預金を解消したいときは、実質的な預金者(親など)に返還して元の状態にリセットすることができます。 資金移動があると税務署から贈与を疑われる可能性もありますが、「本来の預金者に返した」と正直に伝えれば問題はありません。

名義預金の注意点は?

名義預金で知っておくべき5つの注意点1.名義預金は本来の持ち主が死亡したら相続税の対象になる2.名義預金を生前に受け取ったら贈与税の対象になる3.名義預金には時効が存在しない4.相続税や贈与税の納付は期限があり法律違反をすると厳しい罰則がある5.預金は放置しておくと10年で『休眠口座』になり消滅する可能性がある

名義預金は誰のもの?

「名義預金」とみなされた場合、預金は名義人のものではなく、相続財産に含め、相続人全員で分割することになります。

名義預金 追徴課税 いくら?

要するに、名義預金の分の相続税がかかるだけではなく、別途ペナルティがかかってくるということです。

| ペナルティの種類 | 状況 | 税率 |

|---|---|---|

| 無申告加算税 | 50万円を超えるの部分 | 20% |

| 重加算税 | 過少申告の場合 | 35% |

| 重加算税 | 無申告の場合 | 40% |

| 延滞税 | 納付期限から2ヶ月以内 | 2.4%(令和4年度) |

家族名義預金とは?

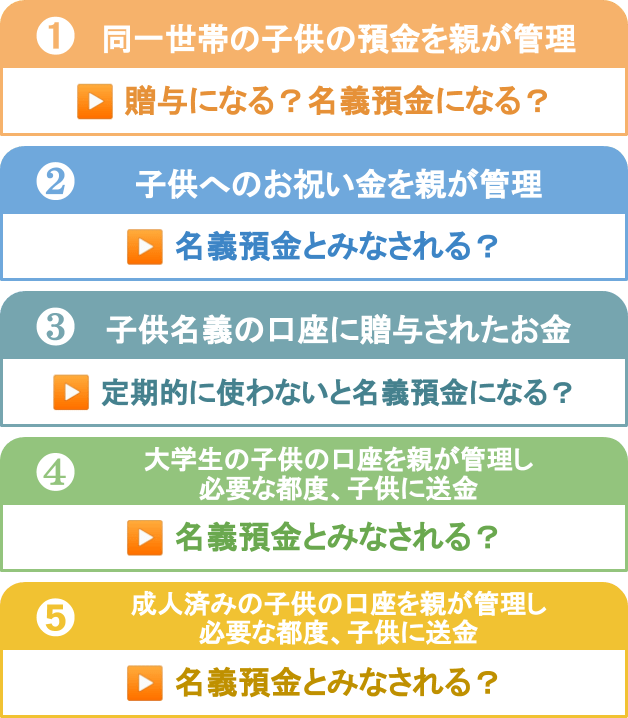

A 一般に家族名義預金とは、通帳の名義は被相続人ではなく、被相続人の妻や子供、孫などの家族であっても、その家族の収入から考えると実質的には被相続人のものだと考えられる預金のことをいいます。 すなわち、相続税の調査実務上審理の対象となることの多い次のようなものです。

名義預金のメリットは?

口座のお金は名義人が自由に引き出せるのです。 仮に残される奥様の名義で名義預金を作っておけば、相続開始後、奥様は口座凍結の気兼ねなくそのお金を当面の生活費や葬儀費にあてることができます。 ただしきちんと相続財産に計上して相続税申告するのは大前提です。

名義預金 誰が相続?

「名義預金」とみなされた場合、預金は名義人のものではなく、相続財産に含め、相続人全員で分割することになります。

名義預金の加算税はいくらですか?

故意に名義預金を作っていたと判断された場合には、重加算税として追加納付相続税の35%(無申告の場合には40%)が課せられます。 また相続税の申告期限を過ぎて納税を行う場合には、延滞税として追加納付相続税に対して延滞税が課せられます。

どこまでが名義預金?

名義預金とは 相続において、亡くなった方(被相続人)が配偶者や子供・孫の名義で、財産を残しているものを名義預金といいます。